第三方支付平臺的法律風險是什么

陳明月律師2022.02.06201人閱讀

陳明月律師2022.02.06201人閱讀

導讀:

第三方支付平臺的法律風險是什么(一)主體資格和經營范圍的風險從第三方支付平臺的性質來說,它可以說是虛擬的商業銀行,因為平臺的提供服務時聚集了大量的用戶資金或者發行了大量的電子貨幣,客觀上已經具備了某些銀行的特征。央行2010年6月頒布的《非金融機構支付管理辦法》明確將第三方支付平臺定位為非金融機構,對其監管標準、準入條件的設置標準均低于商業銀行,以利于第三方支付產業的發展。這導致第三方支付存在一定的監管漏洞,比如沉淀資金使用混亂,從而形成資金安全隱患,并可能引發支付風險和道德風險。那么第三方支付平臺的法律風險是什么。大律網小編為大家整理如下相關知識,希望能幫助大家。

第三方支付平臺的法律風險是什么(一)主體資格和經營范圍的風險從第三方支付平臺的性質來說,它可以說是虛擬的商業銀行,因為平臺的提供服務時聚集了大量的用戶資金或者發行了大量的電子貨幣,客觀上已經具備了某些銀行的特征。央行2010年6月頒布的《非金融機構支付管理辦法》明確將第三方支付平臺定位為非金融機構,對其監管標準、準入條件的設置標準均低于商業銀行,以利于第三方支付產業的發展。這導致第三方支付存在一定的監管漏洞,比如沉淀資金使用混亂,從而形成資金安全隱患,并可能引發支付風險和道德風險。關于第三方支付平臺的法律風險是什么的法律問題,大律網小編為大家整理了債權債務律師相關的法律知識,希望能幫助大家。

第三方支付平臺的法律風險是什么

(一)主體資格和經營范圍的風險

從第三方支付平臺的性質來說,它可以說是虛擬的商業銀行,因為平臺的提供服務時聚集了大量的用戶資金或者發行了大量的電子貨幣,客觀上已經具備了某些銀行的特征。但是我國《商業銀行法》第二條規定:“商業銀行是依法設立的吸收公眾存款、發放貸款、辦理結算等業務的企業法人。”而第三方支付吸收用戶資金并不能看做是吸收存款,發放貸款更是無從談起,它不具有法律規定的銀行主體資格,因此不能將第三方支付平臺當成是商業銀行,更不能以監管商業銀行的標準來要求第三方支付企業。央行2010年6月頒布的《非金融機構支付管理辦法》明確將第三方支付平臺定位為非金融機構,對其監管標準、準入條件的設置標準均低于商業銀行,以利于第三方支付產業的發展。這導致第三方支付存在一定的監管漏洞,比如沉淀資金使用混亂,從而形成資金安全隱患,并可能引發支付風險和道德風險。

(二)資金安全的風險。

根據我們的研究,第三方網絡支付平臺在提供中介和信用中介的過程中,資金包括兩類,第一類結算,第二類虛擬帳戶的資金,兩類資金怎么保證,誰來擔保等風險點。

(三)期權安全的風險。

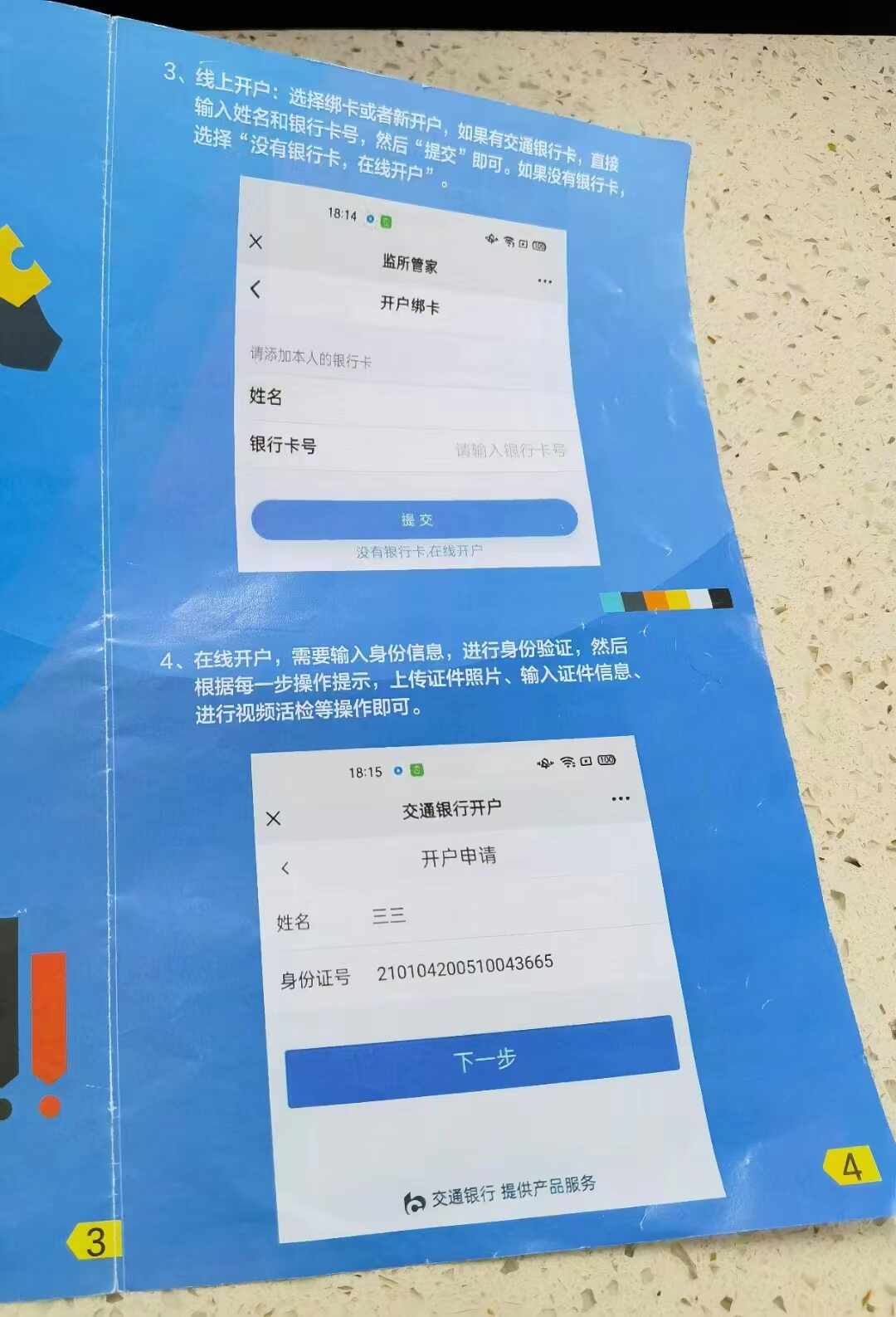

問題很多,但由于網絡安全所引發的電子支付過程的被盜等形象頻繁發生,電子簽名或數字簽名在電子支付中的使用不足。另外,我們目前在電子支付中交易限額的中沒有得到很好執行。

(四)洗錢的風險。

《反洗錢法》實施后,對服務機構還是第三方網絡平臺機構要求更高了。法律實施之后,對我們提出了更嚴格的要求。

(五)反套現的風險。

現有的規定就信用卡的管理辦法,信用卡的條例也正在出臺,根據信用卡的條例,利用信用卡套現的刑事責任將被明確,目前是空白階段,除了即將出臺的信用卡條例外,還缺乏三個方面,像銀行卡方面的條例,個人破產的相關條例,信用方面的法律,如果這三方面都健全,從根本上防止套現的風險。

(七)欺犯風險的案例。

我們提出這些風險,并不是否定這個場,是從法律的角度,如何有效的預防這些問題。這是重要的主題,產生存在確實有必要的,生存空間非常廣闊的。如何完善第三方網絡支付平臺法律規定?我們建議是從六個方面開始,但沒有時間展開了,從完善法律規定可以簡單提一點,有一些法律規定,法律效益層次必須提高。

點贊

點贊

收藏

收藏